Представляем вам пример бизнес-плана, опубликованный на портале moneymakerfactory.ru. Возможно, в переводе на валюту вашего государства, вы составите представление о том, что необходимо для этого дела и как нужно составить план, чтобы не стыдно было представить его в банк для получения кредита.

Представляем вам пример бизнес-плана, опубликованный на портале moneymakerfactory.ru. Возможно, в переводе на валюту вашего государства, вы составите представление о том, что необходимо для этого дела и как нужно составить план, чтобы не стыдно было представить его в банк для получения кредита.

- вложения: 1 123 100 рублей,

- Среднемесячная выручка: 535 000 рублей,

- Чистая прибыль: 57 318 рублей,

- Окупаемость: 23 месяцев.

Описание проекта

Идея проекта: мини-пекарня

Идея заключается в открытие в г. «N» (численность население 270 тыс. чел) мини-пекарни, специализирующей на выпечке хлебобулочных изделии.

Ассортимент.

Планируемый ассортиментный ряд:

- Сдобные булочки (8 видов)

- Кексы

- Бараночные изделия

- Рогалики

- Творожники

Конкуренция

В настоящее время в городе «N» действует 2 хлебокомбината и 3 мини пекарни, все специализируются на выпуске хлебной продукции (хлеб).

В связи с этим, открываемая мини пекарня будет специализироваться на выпуске булочных изделий (100% ассортимент). Основное конкурентное преимущество — реализация только свежей выпечке.

Организационная форма и система налогообложения.

Организационно-правовая форма ведения деятельности: «индивидуальный предприниматель». Форма налогообложения: Упрощенная система налогообложения, доходы минус расходы, 15%. Ведение бухгалтерского учета: На начальном этапе ведение налогового и бухгалтерского учета будет передана на аутсорсинг в специализированную бухгалтерскую фирму. После организации всех производственных процессов, отладки сбыта учет будет вести собственник бизнеса самостоятельно при помощи онлайн-сервиса «Мое дело».

Режим работы:

Хлебоекарня будет работать ежедневно.

С 00:00 до 10:00 для сотрудников (пекарь, помощник) непосредственно связанных с выпечкой хлебобулочных изделий. Данная категория сотрудников будет работать посменно, два через два.

С 7:30 до 16:30 для сотрудников (управляющий, торговый представитель), которые занимаются сбытом и реализацией готовой продукцией. Данная категория сотрудников будет работать на 5 дневной рабочей недели, а выходные выходить поочерёдно.

Общее штатное расписание:

| количество | Оклад | Итого, руб. | |

| Управляющий (собственник бизнеса) | 1 | 30 000 | 30 000 |

| пекарь | 2 | 22 000 | 44 000 |

| помощник пекаря | 4 | 14 000 | 56 000 |

| Торговый представитель | 1 | 22 000 | 22 000 |

| Итого фонд оплаты труда | 8 | 152 000 |

Требуемое оборудование.

Для организации бизнеса требуется следующий комплект оборудования для пакарни:

| Наименование | Кол. | Цена | |

|

Печь пекарская ХПЭ-500 | 1 | 34794 руб. |

|

Шкаф расстойный ШРЭ 2.1 | 1 | 19760 руб. |

|

Мукопросеиватель ПВГ-600М | 1 | 21708 руб. |

|

Тестомес МТМ-65МНА | 1 | 51110 руб. |

|

ЛИСТ подовый для ХПЭ 700х460 | 20 | 584 руб. |

|

Зонт вытяжной 10×8 | 1 | 7695 руб. |

|

Ванна моечная односекционная | 1 | 2836 руб. |

|

Ванна моечная двухсекционная ВМ 2/4 э | 1 | 5744 руб. |

|

ШКАФ холодильный R700M | 1 | 24420 руб. |

|

Стол кондитерский СП-311/2008 | 1 | 13790 руб. |

|

Стол пристенный пищевой СПП 15/6 | 1 | 3905 руб. |

|

Порционные весы CAS SW-1-5 | 1 | 2466 руб. |

|

Весы порционные CAS SW-1-20 | 1 | 2474 руб. |

|

Стеллаж СК | 1 | 6706 руб. |

|

Тележка-шпилька к ХПЭ ТС-Р-16 | 1 | 17195 руб. |

| Итого атраты на покупку хлебопекарного оборудования: | 226283 рублей | ||

|---|---|---|---|

Каналы реализации продукции

Основной канал сбыта: небольшие розничные магазины, расположенные в г. «N» и близлежащих населенных пунктах. Реализация через сетевые (региональные и федеральные) продуктовые магазины в 2013 г. не планируется.

План реализации проекта

Календарный план

Согласно календарного бизнес-плана мини хлебопекарни, срок запуска компании составляет 2 месяца. Все этапы, связанные с открытием деятельности находятся в зоне ответственности собственника бизнеса.

| Наименование этапа | янв.13 | фев.13 | мар.13 | ||||

|---|---|---|---|---|---|---|---|

| 1 декада | 2 декада | 3 декада | 1 декада | 2 декада | 3 декада | 1 декада | |

| 1 Регистрация деятельности в ИФНС, заказ печати | |||||||

| 2 Открытие расчетного счета | |||||||

| 3 Заключение договора аренды на производственный цех | |||||||

| 4 Оплата оборудования (линия по выпечки, а/мобиль, инвентарь) | |||||||

| 5 Ремонт помещения согласно требований СЭС для пищевого производства, подключение к электросетям, прочие расходы | |||||||

| 6 Согласование с СЭС помещение цеха | |||||||

| 7 Установка линии, шефмонтаж, пуско-наладка, пробная выпечка | |||||||

| 8 Согласование с Роспотребнадзором рецептуры, технических условий и инструкций на выпускаемую продукцию. | |||||||

| 9 Набор персонала | |||||||

| 10 Заключение договора с поставщиками и покупателями | |||||||

| 11 Начало деятельности | |||||||

Общая смета расходов по реализации проекта:

| Статья расходов | Сумма расходов, руб. | Примечание |

|---|---|---|

| Регистрация деятельности в ИФНС | 15 000 | Госпошлина, заказ печати, открытие р./счета, прочие |

| Косметический ремонт помещения, приведение помещения в соответствии с требованиями СЭС | 100 000 | — |

| Приобретение оборудования для выпечки хлебобулочных изделий | 223 104 | — |

| Приобретение автотранспорта | 450 000 | Хлебный фургон на 128 лотков на базе, а/м ГАЗ-3302 2010 г.в. |

| Приобретение столового инвентаря | 30 000 | — |

| Набор персонала (размещение рекламы) | 5 000 | — |

| Создание товарного запаса | 50 000 | — |

| Оборотные средства (финансирование деятельности до выхода на окупаемость) | 150 000 | — |

| Прочие расходы | 100 000 | Подключение к электросетям, согласование ТУ и ТИ на продукцию |

| Итого | 1 123 104 |

Согласно проведенных расчетов для открытия деятельности требуются вложения в размере 1,1 млн. руб.

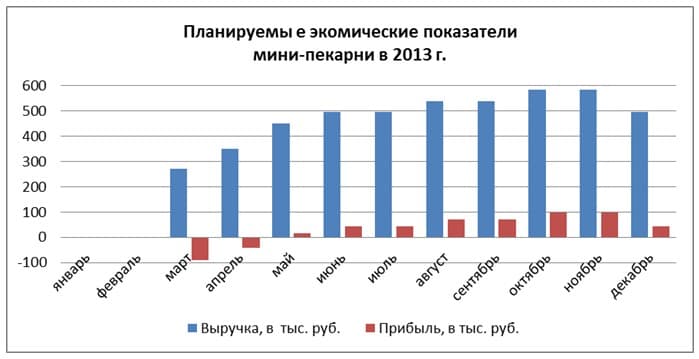

Планируемые финансовые показатели деятельности.

Планируемая выручка и прибыль на 2013-2014 год.

Согласно организационного плана начало деятельности компании, запланировано на март 2013 г., выход на самоокупаемость ожидается в мае 2013 г.

Деятельность компании является сезонной, пик продаж приходится на период сентябрь – ноябрь и март-апрель, в остальные месяцы происходит сезонное снижение выручки.

Расходная часть.

К затратной части деятельности хлебопекарни относятся следующие расходы:

- Себестоимость изготовления продукции. В данную строку включаются затраты на закуп муки, дрожжей, маргарина, сахара и прочих ингредиентов.

- Переменные расходы. Заработная плата работников исходя из выработки (12 % от выручки)

- Общие расходы: В данную группу затрат включены расходы на оплату труда работников (постоянная часть), социальные отчисления, арендная плата за помещение цеха, ГСМ, ремонт машин, коммунальные платежи, административные расходы, расходы на ведение бухгалтерского учета, а так же прочие расходы.

Планируемая структура распределения денежных средств, полученных от покупателей, на 2013-2014 гг.

| Статьи расходов | 2013 г. | 2014 г. | ||

| тыс. руб. | % | тыс. руб. | % | |

| Себестоимость изготовления продукции | 1 346 | 28% | 1 953 | 28% |

| Зарплата работников переменная часть (зависит от выработки) | 577 | 12% | 837 | 12% |

| Постоянные расходы | 2 530 | 53% | 3 278 | 47% |

| Прибыль до налогообложения | 354 | 7% | 907 | 13% |

| Итого | 4 807 | 100% | 6 975 | 100% |

Расчет окупаемости инвестиций.

- Старт проекта: январь 2013 г.

- Начало деятельности: март 2013 г.

- Выход на оперативную безубыточность: май 2013 г.

- Выход на прогнозную выручку: июнь 2013 г.

- Дата окупаемости проекта: ноябрь 2014 г.

- Срок окупаемости проекта: 23 месяца.

Анализ рисков открытия

Процесс реализации и дальнейшее функционирования проекта может быть осложнено рядом рисков и негативных факторов, которые приведены в анализе факторов рисков и возможностей работы мини-пекарни. Для определения степени влияния этих рисков и опасность их для бизнеса, проведем качественный и количественный анализ.

Качественные показатели определяются экспертной оценкой вероятности осуществления угрозы. Количественный анализ показывает степень воздействия рисков в фактических величинах.

Качественный анализ рисков проекта

Вся зона рисков делится на внешнюю, где особенно ощутимо влияние общей экономической ситуации и событий, не связанных с процессом управления бизнесом, и внутреннюю, которая напрямую зависит от эффективности организации управления и реализации бизнеса.

Табл.1. Основные внешние риски проекта

| Наименование риска | Оценка риска | Характеристика риска и способы реагирования |

|---|---|---|

| Повышение сырьевой себестоимости | высокий | Риск приведет к увеличению стоимости продукции и снижению маржинальной части дохода. Компенсация риска происходит увеличением отпускной цены продукции или пересмотром весовых требований. Для нивелирования риска необходимо вести постоянный мониторинг рынка поставщиков и заключение долгосрочных контрактов. |

| Открытие в городе N прямых конкурентов | высокий | При появлении прямых конкурентов, существующая емкость рынка пропорционально делится на участников, что ведет к снижению продаж. Для преодоления риска на организационном этапе следует вести политику отстройки от конкурентов, поддерживать лояльность потребителя. |

| Сезонное снижение продаж | средний | Риск влечет снижение среднегодовых показателей продаж, увеличивает затраты на содержание персонала, ведет к колебанию интенсивности использования производственного оборудования. Риск нивелируется грамотной рекламной и организационной политикой. |

| Изменение на государственном уровне нормативных требований к хлебобулочной продукции | низкий | Риск может привести к пересмотру технологический карт производства и ассортиментной базы. |

Все внешние риски можно смягчить, если на организационном этапе бизнеса разработать стратегию кризисного управления, удерживать грамотное позиционирование и постоянный контакт с покупателем.

Табл.2. Основные внутренние риски проекта

| Наименование риска | Оценка риска | Характеристика риска и способы реагирования |

|---|---|---|

| Низкий уровень компетенции собственного персонала и контрагентов | высокий | Риск может привести к снижению продаж, низкой степени удовлетворённости покупателя и усилить все внешние риски. Нивелируется угроза созданием эффективной системы обучения и мотивации персонала. |

| Технологические риски | низкие | Выбранная технология и ассортимент не влекут сложностей с процессом производства и технологическим обеспечением бизнеса. |

Количественный анализ рисков проекта

Все внешние и внутренние риски имеют единое негативное следствие – снижение прибыли. Причинами снижения прибыли могут стать:

- увеличение сырьевой себестоимости продукции вследствие повышения цен на материалы, сырье, рабочую силу;

- открытие прямых конкурентов, которые смогут отвоевать собственную долю рынка;

- снижение потребительского спроса вследствие неудовлетворительного качества и обслуживания, а также сезонное.

Количественный анализ инвестиционных рисков может быть проведен методом Анализа чувствительности (sensitivity analysis) с использованием в качестве основного параметра внутренней нормы прибыли (NPV). Однако, располагая опытными данными, характерными для конкретного рынка (город N с населением в 270 тыс.чел), мы используем метод практического расчета.

Степень влияния увеличения сырьевой стоимости и повышения отпускной цены

Рассчитывается путем вычисления эластичности спроса. При средней стоимости продукции (сдобные булочки (8 видов), кексы, бараночные изделия, рогалики, творожники) в пределах 19-23 рублей, увеличение конечной цены будет иметь следующие показатели:

Таким образом, мы видим, что при невысокой средней стоимости продукции подорожание ее может привести к незначительному увеличению спроса (за счет потребительских ожиданий), а удорожание на 20-25% (значительное повышение сырьевых цен, которые не вписываются в рамки годовой инфляции) приведет к потере в среднем 4,5% покупателей. Риск имеет невысокое количественное значение.

Степень влияния конкурентной среды

Для расчета степени влияния конкуренции необходимо провести детальный анализ конкурентной среды и вычислить долю рынка каждого оператора. Появление нового игрока всегда влечет перераспределение долей, на первом этапе это происходит за счет наиболее слабых представителей отрасли. В нашем случае проект подразумевает использование контрагентов (каналы сбыта – небольшие розничные магазины, расположенные в г. «N» и близлежащих населенных пунктах), что защищает от прямого воздействия конкурента при долгосрочных и жестких контрактных условиях (эксклюзивное партнерство).

При общей доле рынка в 6%, степень влияния нового конкурента имеет относительную долю 1,2% – столько может потерять мини-пекарня при открытии аналогичного предприятия в зоне продаж.

Степень влияния сезонности и уровня обслуживания

Учитывая среднесезонное снижение реализации хлебобулочных изделий в летний период в пределах 10-15%, и основные требования покупателей к продукции,

можно рассчитать, что при наложении рисков (низкий сезон и плохое обслуживание), недополученная прибыль может увеличиться на 25-30%. Это наиболее весомый риск проекта.

Ранжирование рисков проекта

Наиболее вероятными являются маркетинговые и сезонные риски снижения спроса, что может инициироваться повышением стоимости сырья и открытием прямых конкурентов. Это наиболее критичные угрозы, предвосхитить которые следует еще на этапе организации и внедрения бизнес-идеи.

Актуальность бизнес-плана мини-пекарни

Общие тренды

На сегодняшний день рынок хлебобулочных изделий России еще не установился в виду переоценки ценностей и общего тренда экологичной и здоровой пиши. Традиционные сорта хлеба и булочной продукции за последние десять лет существенно уступили место заимствованным на Западе рецептурам: круассаны, багеты, крутоны, чиабаты, злаковые хлебцы и многое другое. Привычный формовой хлеб, столичный батон, ржаной и дарницкий, московский, отрубной и бородинский, равно как и иные сорта, выпускаемые муниципальными хлебозаводами, потеряли свои топовые позиции, и сейчас распределение внимания потребителя приходится в равных долях на традиционные предложения и заимствованные (52% к 48%):

Динамика роста потребления сортов хлеба

Динамика роста потребления сортов хлеба

т.е., если еще в 1970 году западные веяния мало влияли на выбор покупателя, предпочитавших продукцию советского производства, то уже с 1990х годов наблюдается рост влияния западных технологий и появившейся коммерческой конкуренции, которая позволила существенно расширить ассортиментный ряд хлебобулочных изделий. К 2000-ным традиционные сорта хлеба потеряли больше половины рынка. Во многом это обусловлено переходом постсоветских производств в частные руки, которые подхватили тенденцию и стали выпускать модную и востребованную продукцию.

| 1970 | 1995 | 2000 | 2010 | 2013 | |

|---|---|---|---|---|---|

| Традиционные сорта | 89% | 75% | 41% | 49% | 52% |

| Заимствованные | 11% | 25% | 59% | 51% | 48% |

К 2010 году динамика роста снизилась, потребитель стал терять интерес к чужеродным рецептурам. К тому же государственная политика по поддержке национальных ценностей также повлияла на становление относительного равновесия: сейчас наблюдается равноправие ассортиментного выбора между традицией (привычные сорта) и заимствованием. Что касается булочной группы, то тенденции тут аналогичны.

Основной тренд рынка хлебной и булочной продукции в текущем периоде – здоровое питание, свежесть, натуральность. Большую популярность получили собственные пекарни при супер-маркетах, где отлично работает аромомаркетинг: запах свежей выпечки обеспечивает высокие продажи. Традиционные заводские булочные пользуются популярностью у более старшего поколения в силу привычного образа действий и ассортимента.

По данным ИАЦ «Информкондитер», наиболее часто булочную продукцию россияне покупают в специализированных точках (фирменные магазины пекарен, булочные) и в качестве сопутствующих товаров в супермаркетах.

С 2010 года в России наблюдается положительная динамика роста производства кондитерских изделий, которые составляют внутреннюю конкуренцию булочным, вытесняя их с полок магазинов.

Уровень конкуренции и зарубежные производители

На рынке хлебобулочных изделий России представлены отечественные и зарубежные товары. Доля импорта составляет не более 22%. Основные поставщики – Финляндия и Литва. Всего по данным органов статистики на территории государства производством хлебобулочных изделий занимаются около 28 тысяч предприятий – в основной массе это представители среднего и малого бизнеса.

Если рассматривать структуру производства, то основная масса хлебобулочных изделий приходится на заводы:

Структура производства хлебобулочных изделий

Структура производства хлебобулочных изделий

Около 75% всего традиционного производства хлеба занимает «социальный» продукт. Закономерной сегментацией хлебобулочных изделий у крупных производителей является ранжирование по категориям:

- Ядро производства (до 80%) хлеб – традиционный ассортимент насчитывает до 25 позиций;

- Второстепенное производство: багеты и батоны – около 5 наименований;

- Дополнительное производство:

- нетрадиционные и заимствованные сорта хлеба, лаваши, хлебцы и т.д. – до 10 позиций;

булочные изделия и сдоба – около 25 наименований.

- нетрадиционные и заимствованные сорта хлеба, лаваши, хлебцы и т.д. – до 10 позиций;

Несмотря на плотную конкуренцию в отрасли, остается незаполненной ниша булочной и сдобной продукции, которая появилась благодаря перераспределению зон влияния между производителями:

- крупные заводы ориентированы на производство хлеба и не уделяют должного внимания булочному ассортименту . Они не имеют достаточно широкой сети реализации булок. Это связано с высокими логистическими затратами и конкуренцией с супермаркетами, которым выгоднее реализовывать собственную выпечку;

- пекарни в супермаркетах, в свою очередь, не могут конкурировать во всех покупательских сегментах, и реализуют булочные изделия как второстепенные спонтанные покупки. Т.е. они не пускают продукцию заводов (в полном объеме), но и не удовлетворяют спрос своими объемами.

За счет этого основная конкурентная борьба в производстве и реализации булочного ассортимента происходит среди частных пекарен. Основные инструменты успешной конкуренции в такой среде – понимание ценностей покупателя и грамотная система сбыта.

Мотивы и ценности потребителя

По результатам анализа, проведенного Институтом Аграрного Маркетинга, основные критерии выбора при покупке хлебобулочных изделий (по убыванию):

- свежесть;

- внешний вид;

- цена;

- упаковка;

- производитель.

Выбор места покупки булочных изделий и сдобы происходит по принципу единовременности ( все продукты в одном месте) или попутности: близость к месту потребления – дому, работе, учебному заведению.

В городах свыше 100 тыс. человек населения уже действуют форматы, имеющие собственные мини-пекарни. Это усилило влияние ритейлеров на структуру рынка, поскольку такое частное производство розничных выдерживает основные требования свежести и низких цен. Но в числе наиболее успешных форматов продвижения булочных изделий специалисты называют районные гастрономы, дискаунтеры и супермаркеты.

Но стоит учитывать, что продукция хлебопекарен не вытеснит продукцию крупных производителей, поскольку последние предлагают «социальный» ассортимент традиционных изделий. Конкуренция может происходить в формате сегментированного подхода ( детская серия, женская низкокалорийная, экологичная, насыщенная полезными элементами и т.д.).

Выводы

За счет перераспределения ценностей сегодня очень популярны нетрадиционные рецептуры булочных изделий (заимствованные, новые и т.д.) – это дает возможность новым операторам рынка завоевать собственный сегмент за счет оригинального ассортимента.

Конкурентная борьба и вынужденное сотрудничество хлебозаводов и гипермаркетов привело к тому, что ниша хлебобулочных изделий не заполнена и не может пока удовлетворить имеющийся спрос.

Производство булочной продукции для мини-пекарни может быть выгодным и успешным при правильной разработке системы сбыта и ориентации на ожидания и ценности потребителя.

Реализовывать собственную продукцию лучше через районные магазины (формат гастронома у дома/школы/ВУЗа) или дискаунтеры.

Потенциальную конкуренцию хлебобулочным изделиям может составить кондитерская продукция, рост выпуска которой наблюдается уже четвертый год. Для нивелирования риска стоит в стратегическом планировании учитывать возможность расширения ассортимента выпуском кондитерской продукции.